家づくりにかかる費用のこと

住宅ローンの勉強は非常に大切です。知っておけばよかった、と後悔しないために、7つの大切なことをお伝えします。

CONTENTS

項目をクリックでジャンプ

1. はじめに

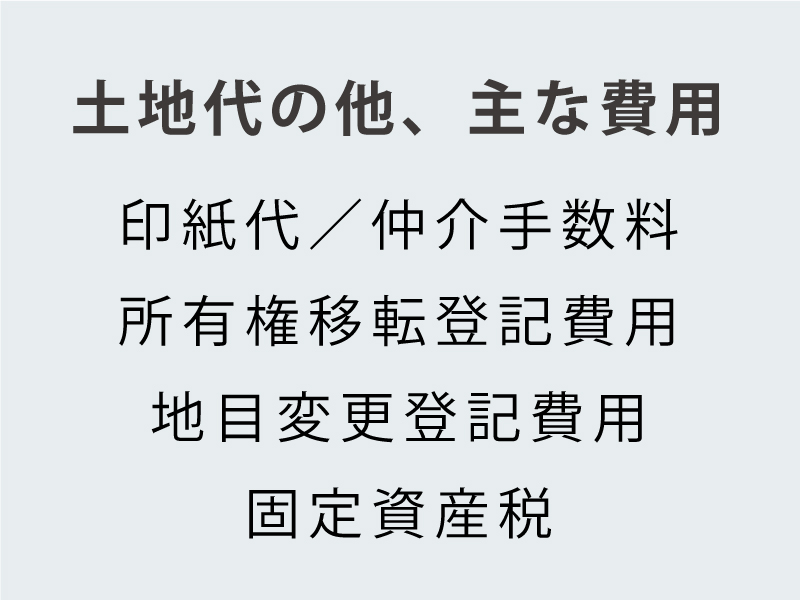

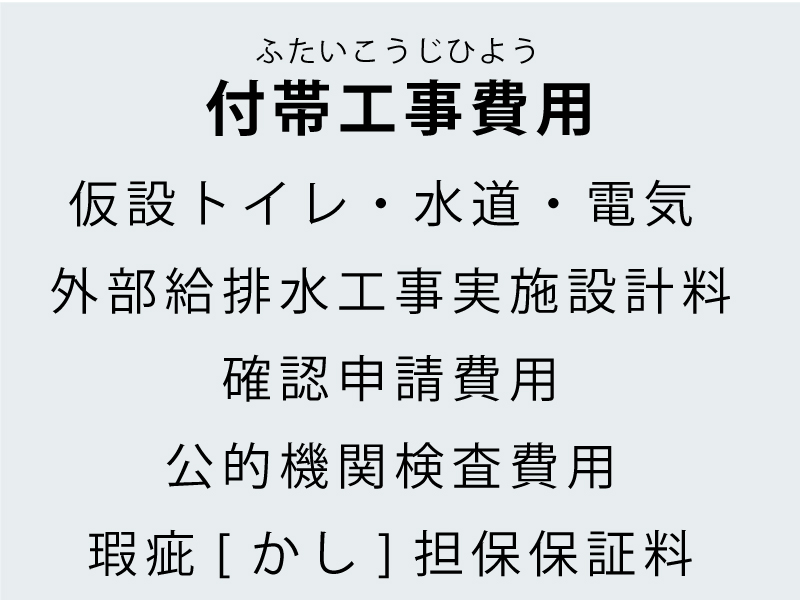

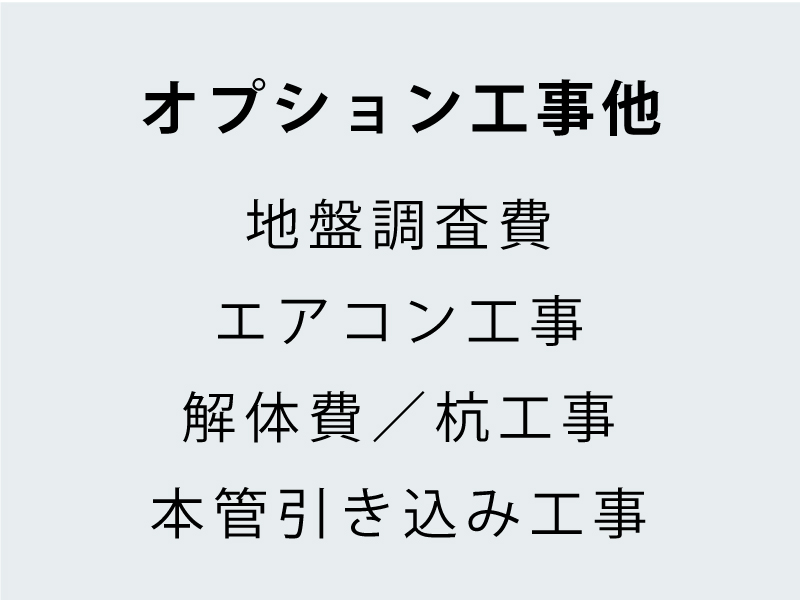

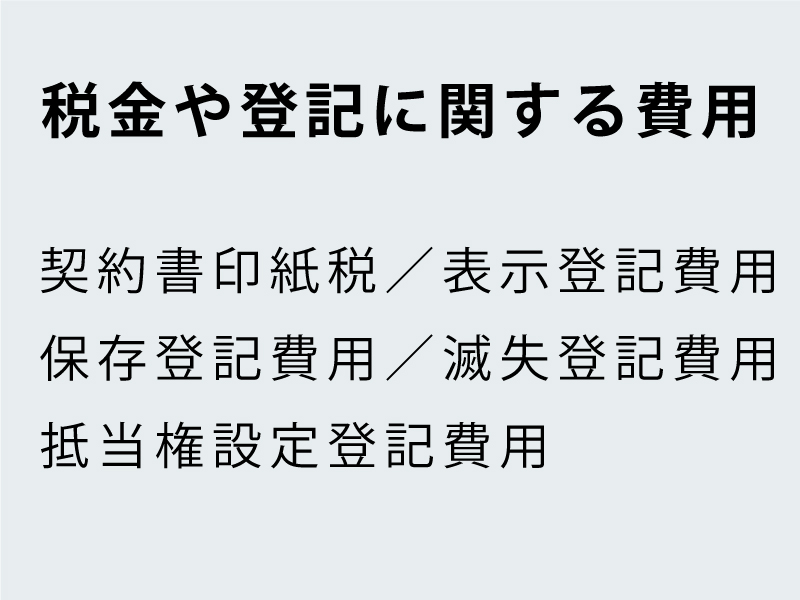

2. 家づくりに必要なお金

3.家を建てる賢いタイミング

4. 住宅ローンを選ぶ前に

5. ローンを組む銀行

6. 住宅ローンの種類

7. 融資を受けられない原因

1.はじめに

住宅ローンの勉強は

非常に大切です。

ローンの支払いができずマイホームを手放す世帯は、年間約6000世帯(2000世帯に1世帯)にのぼることをご存じでしょうか?

生活していればいろいろなことが起こります。ローンを組んだ時と仕事が変わったり、家族が増えたり、何が起こるかは予想できません。実際にマイホームを手放さなくてはならなくなった事例には、身近な環境の変化の積み重なりが原因になった例が多く見られます。

POINT

「銀行が貸してくれるお金」と「借りても良い金額」は必ずしも同じとは限りません。

仮に融資がおりたとしても、それは借りることができる金額であって、無理なく返済できる金額ではないかもしれないということを念頭に置きましょう。

ギリギリで返済できる計画を組んでしまった場合、趣味や旅行、突然の病気やけがでお金が必要になった際、支払いが難しくなることも。

資金計画は家族の生活水準に沿って無理に組まず、今後のことを考慮して余裕を持った計画にしなくてはなりません。

「具体的にどんな費用が必要なのか」「どんな流れで資金計画を組んでいけば良いのか」基本的な項目から、じっくり考えていきましょう。

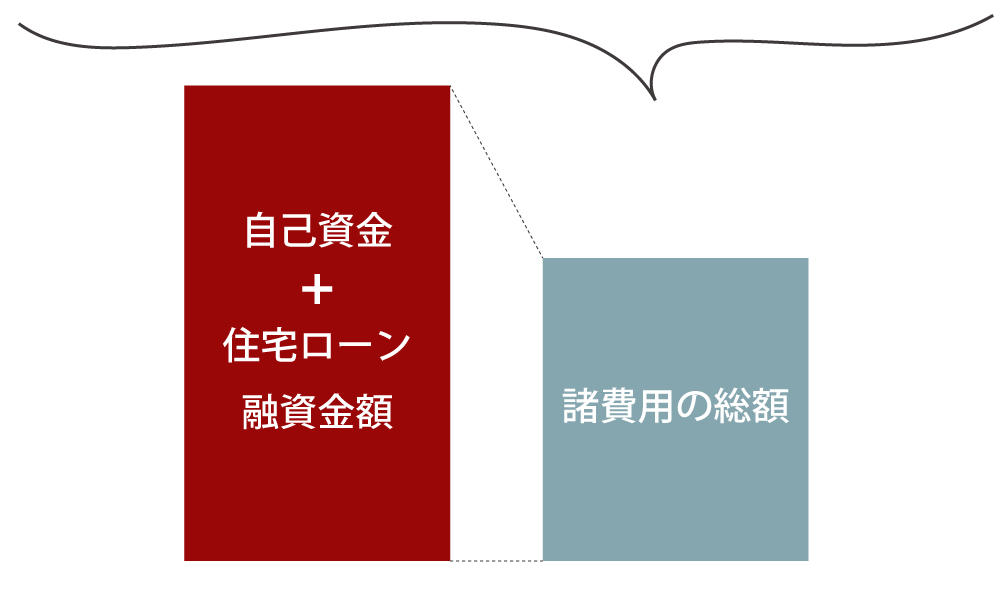

POINT

賢い資金計画を立てるには

自己資金+融資金額が

諸費用の総額よりも大きい

この関係値が非常に大切です。

行き当たりばったりではなく現実的で明確な数字をもとにしっかりと計画を立てておくことが重要です。下記フローを参考にしたり、実際に工務店などに相談して資金計画シミュレーションを行いましょう。

資金計画フロー

(諸費用200万円とした場合の参考例)

- 自己資金を把握する

- 借入可能額(融資金額)を知る

- 融資金額+自己資金-諸費用=総予算

- 希望する住宅の建築費を把握する

- 総予算から建築費を引く

- 残額で購入可能な土地を探す

- 自己資金 500万円

- 融資金額 2500万円

- 500万円+2500万円-200万円=2800万円

- 建築費 1800万円

- 2800万円-1800万円=1000万円

- 1000万円で土地を探す

3.家を建てる賢いタイミング

家は建てる時期によってその総額が大きく変動します。建てる時期を先延ばしにすれば自己資金を増やすことが出来ますが、その間に金利が変わる可能性もあります。

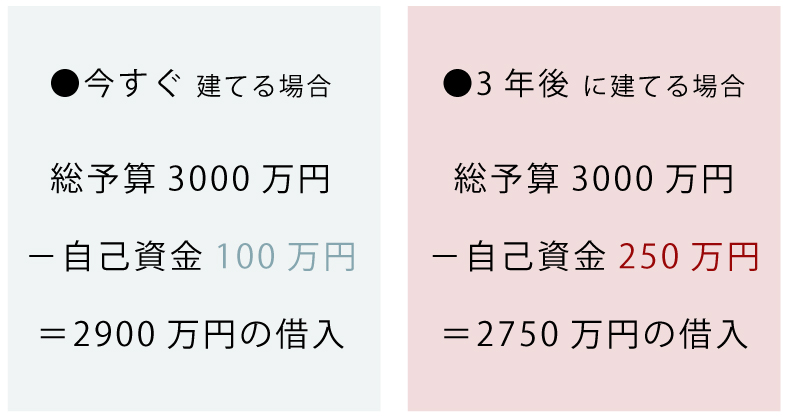

今すぐ建てる場合 と

3年後に建てる場合 で

比較してみましょう。

現在の状況:

住宅の購入を検討中。自己資金が少ないため、今すぐ建てるか3年後にするか迷っている。

〇 現在は家賃が月7万円の賃貸住まい

〇 総予算3000万円で検討中

〇 自己資金は100万円

〇 35年間の固定金利で検討 (金利2%)

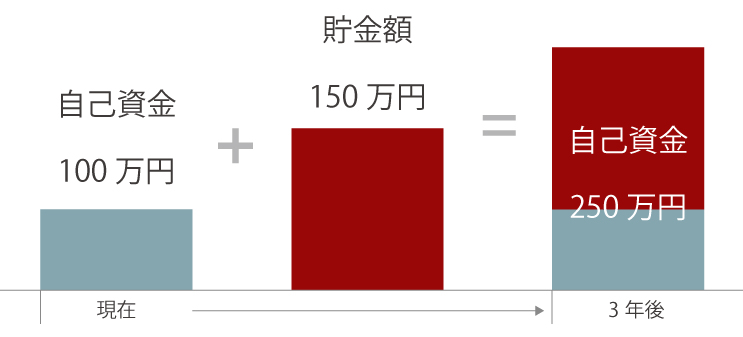

1. 3年間で貯金額はいくらになる?

年間の貯金額を50万とすると、3年間で貯金額は150万円となり、現在の自己資金と合わせた250万円が、3年後の自己資金となります。

2. 借入金額はどう変化する?

総予算3000万円から自己資金を引いた額が借入金額となります。

実際に表で見比べてみましょう

まずは金利を考えます。借り入れには「金利(借りたお金(元金)の使用料として、上乗せして支払うお金の割合)」を支払う必要があり、元金に対する「%」で定められます。現在の金利2.0%で計算してみると…

| 今すぐ | 3年後 | |

| 自己資金 | 100万円 | 250万円 |

| 借入金額 | 2900万円 | 2750万円 |

| 金利 | 2.0% | |

| 月々返済額 | 99,379円 | |

| 総返済額 | 4174万円 |

月々の返済額は99,379円、総返済額は約4174万円になりました。

低金利時代とされる今日、金利は底をついていると考えられていますが、今後、この金利が上昇する可能性ももちろんあります。3年後、仮に「金利が1%だけ上がっている」とします。すると金利は3.0%となり、月々の返済額は109,682円で、総返済額は約4757万円に。

| 今すぐ | 3年後 | |

| 自己資金 | 100万円 | 250万円 |

| 借入金額 | 2900万円 | 2750万円 |

| 金利 | 2.0% | 3.0% |

| 月々返済額 | 99,379円 | 109,682円 |

| 総返済額 | 4174万円 | 4757万円 |

なんと、この時点で

580万円の差が!

怖いのは金利だけではありません

次に仮住まい費用を考えます。着工からお引き渡しまでは大体半年程度かかるため、それまでの家賃を支払う必要があります。Aさん家族の場合、月々の家賃は7万円なので、70,000円×6か月(半年)=42万円の家賃がかかります。返済額にこの家賃を加えると…

| 今すぐ | 3年後 | |

| 自己資金 | 100万円 | 250万円 |

| 借入金額 | 2900万円 | 2750万円 |

| 金利 | 2.0% | 3.0% |

| 月々返済額 | 99,379円 | 109,682円 |

| 総返済額 | 4174万円 | 4757万円 |

| 家賃 | 42万円 | |

| 総予算額 | 4216万円 |

約4216万円が総予算となりました。

3年後となると、この家賃は3年分(36か月)と着工からの半年分(6か月)、併せて42か月が必要になり、70,000円×42か月=294万円の家賃を支払い続ける必要があります。これを表に加えると…

| 今すぐ | 3年後 | |

| 自己資金 | 100万円 | 250万円 |

| 借入金額 | 2900万円 | 2750万円 |

| 金利 | 2.0% | 3.0% |

| 月々返済額 | 99,379円 | 109,682円 |

| 総返済額 | 4174万円 | 4757万円 |

| 家賃 | 42万円 | 294万円 |

| 総予算額 | 4216万円 | 5050万円 |

総予算額は5000万円を越え、

約830万円の差に!

POINT

3年間一生懸命働いて自己資金を作っても、たった1%の金利の上昇ですべてが水の泡。それどころか逆に大きな損をしてしまうことも。家を建てる時はその時々の金利の流れを見極め、タイミングをしっかり考えることが重要です。

4.住宅ローンを選ぶ前に

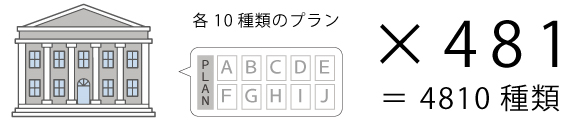

実は住宅ローンの種類は全国481の各金融機関で約10種類=約4810もの種類があることをご存じですか?

そして当然ですがこの膨大なプランの中からたった一つのプランを選ばなくてはなりません。

POINT

元金の数倍以上の額を支払っている

完済予定を過ぎても元金が減らない

といった、取り返しのつかないトラブルを避けるためにも住宅ローンは最も慎重に選択する必要があります。続いて「銀行を選ぶ際の判断基準」を学び、焦らず少しずつ絞っていきましょう。

5.ローンを組む銀行

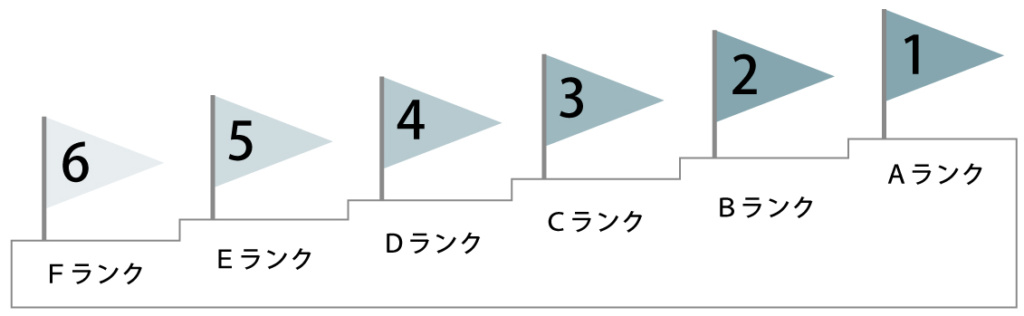

数ある中からどの銀行を選ぶべきか、それを決めるにはまず銀行のことを知りましょう。銀行にはランクがあり、大きく分けて6段階に分かれています。

■Fランク

・保証料などの経費が高くつく など

■Aランク

・無償のサポートも充実している など

POINT

銀行もランクごとに受けられるサービスが異なります。

例えば繰り上げ返済(支払いにゆとりがある場合、返済を前倒しで行えるサービス)などが該当しますが、ランクの低い銀行の場合はある状況下でなければ繰り上げ返済ができない場合があります。

安易に「金利」が安いという理由だけで銀行を選ぶのではなく、信用度・金利・サービスなど、すべての条件において安心できる銀行であるかを見極めましょう。基本的にAランクでの融資が降りるなら、どのランクも融資を受けられます。

まずは

Aランクから狙いましょう。

6.住宅ローンの種類

最もスタンダードな住宅ローン2種

①固定金利型 ②変動金利型

それぞれの特徴をご紹介します。

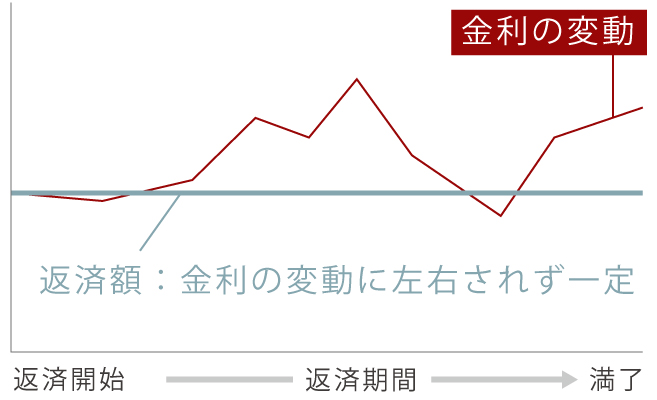

①固定金利型

固定金利型のメリットとしては、金利の変動に左右されず支払金額が常に一定のため、安定した資金計画が立てられます。特に金利が上昇している場合に有利になります。

デメリットとしては、リスクが少ないため元々の金利が高めに設定されています。また、金利が下降した場合であっても支払金額は一定のため、支払額を減少させることはできません。

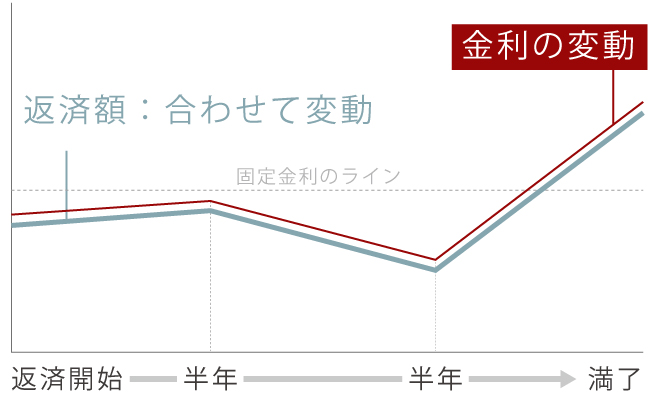

②変動金利型

変動金利型は、文字通り金利の変動によって返済額が変わります。返済額は半年に一度変更されるため、半年間の変動に沿って返済額が変わります。

この金利の変動がメリットであり、デメリットでもあります。リスクが高い分開始時の金利は低めに設定されており、金利下降時には支払金額が減りますが、金利が上昇すると支払額が増え、期間満了まで総支払額がいくらになるか確定しません。

POINT

金利によって

支払金額は大きく左右されます。

その時々の情勢や、メリット・デメリットを自分たちの暮らしにしっかり照らし合わせて選択しましょう。この他にも「固定金利型」と「変動金利型」のハイブリッド型などもあります。難しい内容でも諦めず、必ずプロに相談し、知識を得てから判断することが大切です。

<固定金利型を選ぶ基準>

・仕組みがシンプル

・見通しがつきやすく安定

・今後、金利の上昇が見込まれる

<変動金利型を選ぶ基準>

・当初の支払いを安く抑えたい

・元金を早く減らしたい

・今後、金利の下降が見込まれる

7.融資を受けられない原因

住宅ローンを組む際は、事前の審査が必要です。審査結果によって希望の借入が可能かどうかが決まり、残念ながら希望の金額に届かない、または全く融資が受けられないということも珍しくありません。最後に、融資が受けられない主な原因をご紹介いたします。

〇年収が300万円以下

審査の際、一番最初に重要視されるのが「年収」です。この年収が300万円以下の場合、一般的に融資を受けるのは難しいとされています。また、自己資金が少ない場合やゼロの場合は同じく審査に影響があります。

〇雇用形態が「契約社員」である

安定した雇用形態であることを信用情報とするため、雇用形態が契約社員や派遣社員である場合、審査において不利になる場合があります。また、自営業の場合は開業年数や売り上げに関係なく、住宅ローンを組むのは難しいとされています。

〇支払いの残債がある

車を購入する際、ローンを組む方は実に6割以上で、返済期間は3~5年が平均です。他に、サラ金、キャッシングリボ、リボ払いなど、すでに支払いの残債がある場合、ローンを組むのは難しくなります。また、家族の借金を肩代わりしている場合なども該当します。

〇クレジットカードの支払い遅延がある

買い物の支払いや公共料金の支払いなど様々な場面で使用されるクレジットカードですが、残高不足などで支払いが遅れたことがある場合、審査に影響があります。

〇債務整理をしたことがある

CMなどで弁護士事務所が行っている「過払い金の返還請求」のことです。債務整理をした場合、信用情報機関で「事故情報」として記録され、審査が厳しくなります。

どれか一つでも該当すればローンは組めない?

いいえ!そんなことはありません。

いずれかに該当する場合でも

住宅ローンを組める可能性はあります。

まずは事前審査に備えて融資可能額を把握するなど、しっかり準備を行いましょう。